Доллар, недвижимость или сберкасса?

Сейчас, на волне кризиса, многие пытаются сберечь свои средства. И вложение в недвижимость по традиции рассматривают как умную и успешную инвестицию

Так ли это? Попробую дать ответ на этот вопрос, с использованием имеющихся статистических данных. Сразу оговорюсь, что анализировать буду московскую недвижимость, поскольку в регионах свои расчеты.

Каким критериям должна отвечать правильно сделанная инвестиция? Главное, чтобы она приумножила ваши средства. И, желательно, не потребляла ресурсов в процессе получения доходов. Отвечает ли этим условиям покупка недвижимости? Увы, нет.

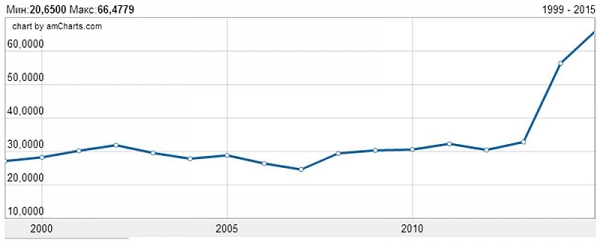

Посмотрим на динамику долларовых цен на недвижимость за прошедшие 15 лет. Как видим, рост, продолжавшийся до 2008 года, мог создать впечатление о том, что квадратный метр будет постоянно дорожать. Но это не так. Долларовое снижение в 2009–2010 годах составило порядка 35%. Дальнейший рост сменялся отыгрышем рынка назад. Зафиксировать прибыль было достаточно проблематично. И переоцененность столичной недвижимости видели и признавали многие.

То есть, если вы планировали заработать на перепродаже недвиижимости и сделали свою покупку в промежутках 2007- начала 2009 годов, а также в 2011–2014 годах, вы наверняка проиграли, если считать в долларах США. И только в случае ивестиирования в краткий промежуток второй половины 2009–2010 годов есть шанс, что вам удалось сохранить свои долларовые накопления.

Немаловажно, что все это время американская валюта оставалась примерно на одном уровне, начав стремительный взлет только в 2014 году. Таким образом, инвестиции в доллар, сделанные ранее 2013 года, были бы провальными. Особенно учитывая долларовую инфляцию: она с 2000 по 2015 год составила 36%. То есть, «американец» потерял более трети своего веса.

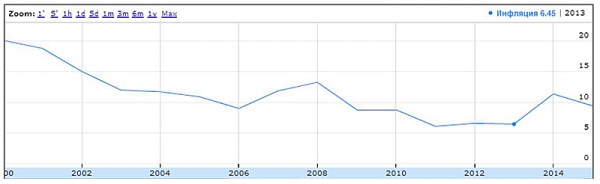

Впрочем, мы больше привыкли к тому, что дешевеет рубль. Если бы мы оставили деньги в носке и хранили бы их на книжной полке, то ежегодно наши средства таяли бы. Когда-то быстрее (20% в 2000 году), когда-то медленнее (6,45% в 2013 году). Тем не менее, накопленная за 15 лет инфляция составляет неслабую цифру в 180%. Впрочем, для тех, кто застал инфляцию 1992 года (2500%) и 1993 года (840%), эти цифры уже не кажутся столь значительными.

Банковские вклады в рублях (привязаны к ставке рефинансирования ранее и к ключевой ставке сейчас) вряд ли стали бы панацеей. Все нулевые шло снижение ставки рефинансирования ЦБ РФ. В далеком 2000 году под тогдашний процент (50 годовых в январе), конечно, можно было бы вкладываться. Но к 2005 году процент по ставке рефинансирования сократился до 13, к 2009 году — до 9, к 2011 году до 7,7%. Ключевая ставка в 2013 году составляла и вовсе 5,5%. Правда, в прошлом году в связи с турбулентностью на валютных рынках, ЦБ задрал ее до 17%, но потом медленно опустил. С августа ее значение составляет 11%. Что означает прием средств населения по вкладам в среднем под минус один процент от ставки ЦБ. То есть на сегодня — реальный годовой процент равен 10. Вклад в банк, таким образом, оказывается, хоть и консервативным, но вполне удачным средством инвестирования.

Вернемся к рублю и обратим взор снова на инвестицию в недвижимость. Если мы посмотрим на график цен на жилье в рублях, то убедимся, что квадратный метр показывает вроде бы последовательную повышающую динамику. С резкими провалами, но и с отыгрышем падения впоследствии.

Все это так, и можно было бы согласиться с тем, что инвестирование подобного рода может считаться успешным. Если бы не одно «но». Речь идет о ликвидности таких инвестиций. Вложенные в банк средства можно снять хотя бы и завтра, если не допущена ошибка и вложение не сделано в «пузырь». Вложенные в квартиру деньги завтра из нее вытащить не получится. Вполне вероятно, что именно с вашим жильем произошла уценка, а если вы платили за него в долларах, то и вовсе можете кусать себе локти — оно могло похудеть даже в три раза. Особенно, если речь идет об элитной недвижимости.

В заключение хочу сказать, что и рост цен такой, как мы наблюдали в 2004–2008 годах, больше не повторится. А, учитывая состояние экономики и сферы занятости, вполне можно рассчитывать на снижение цен в столице до уровня, при котором могут нормально осуществляться сделки. На сегодня застройщики уже по ряду проектов показывают, что этот уровень — примерное 100–120 тысяч рублей за квадратный метр. Когда до него спустится большинство застройщиков, работающих по типовым и бюджетным проектам, к ним потянется и вторичка. Это неизбежность, с которой поделать будет нечего. И таким образом, инвестиции в квадратный метр становятся и вовсе невыгодными.

тэги

читайте также